跨境电子商务进口税收政策

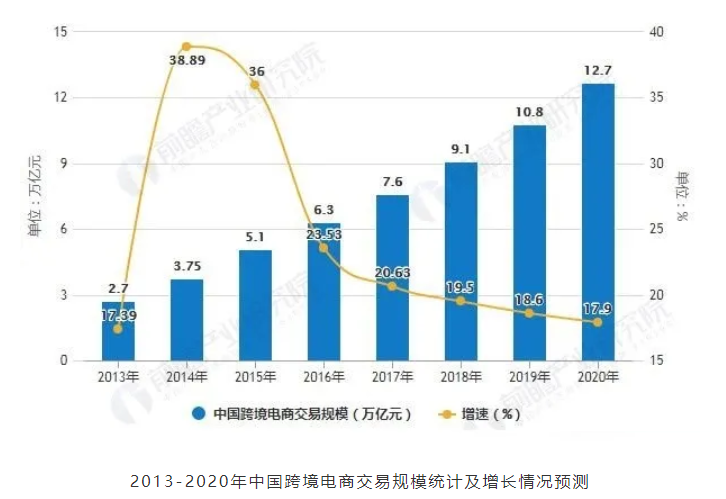

近年来,跨境电子商务发展迅速,给人们的生活带来极大的便利,人们足不出户就能收到来自世界各地的好物。按照上下游的客户性质不同,跨境电子商务运营模式大致可以分为B2B、B2C和C2C三种,不同运营模式适用的税收政策不同。

1.B2B模式——一般贸易税

B2B模式是企业与企业之间的商业活动,商家从国外供货商处批量采购进口商品,再将其批发转售给国内的企业客户,在此模式下,适用一般贸易进口税收政策,根据进口货物的种类,征收关税、增值税,属于消费税征收范围的还应征收进口环节消费税。

以从价征收关税、从价定率征收消费税的进口消费品为例,一般贸易进口涉及的税收计算如下:

关税=关税完税价格*关税税率

增值税=(关税完税价格+关税+消费税)*增值税税率=(关税完税价格+关税)/(1-消费税税率)*增值税税率

消费税= (关税完税价格+关税)/(1-消费税税率)*消费税税率

一般贸易方式下,进口环节征收的消费税以批发价为基础计算应纳税额,在货物批发价与零售价差额较大时可以节省一部分税收成本,但对于一些低价产品,适用一般贸易税将带来较重税负。

2.B2C模式——跨境电商综合税

B2C模式是企业与消费者之间的商业活动,即我们常说的跨境电子商务零售进口,商家从国外供应商处批量采购进口商品,再将其零售给国内的消费者。根据《财政部、海关总署、国家税务总局关于跨境电子商务零售进口税收政策的通知》(财关税(2016)18号),从其他国家或地区进口《跨境电子商务零售进口商品清单》范围内的商品,在交易限额内,关税税率为0%,进口环节增值税、消费税暂按法定应纳税额的70%征收。目前单次交易限值为5000元,个人年度交易限值为26000元。

若完税价格超过5000元单次交易限值但低于26000元年度交易限值,且订单下仅一件商品时,可以自跨境电商零售渠道进口,按照货物税率全额征收关税和进口环节增值税、消费税,交易额计入年度交易总额,但是其他超过单次限值或累计超过个人年度交易限值的,均按照一般贸易处理。

跨境电商零售进口模式下,交易限额内免关税,增值税、消费税按70%征收的优惠政策,降低了零售进口商品的税负,但是其消费税以零售价为基础计算应纳税额,差价大时消费税税负较重,且有交易限额的限制,若超出限额,无法享受优惠。

3.C2C模式——行邮税

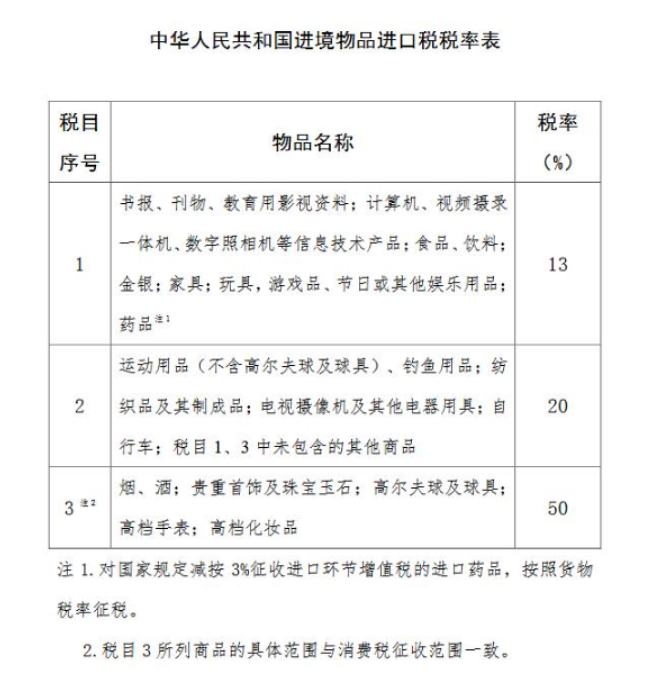

C2C模式是个人与个人之间的商业活动,企业仅提供交易平台,商品由国外卖家直接销售给国内消费者,如我们生活中常见的“海淘”,这一模式适用行邮税政策。行邮税是海关对个人携带、邮递进境的物品关税、进口环节增值税和消费税合并征收的进口税。我国目前行邮税税率分档如下:

个人邮递物品适用50元税额的免征额度。因此,若从海外直接购买较低价值物品,在免税额内,不用缴纳任何税款。若超过免税额,但为适用第一档税率的物品,其税负也低于上述两种模式。若既超过免税额,且税率属于较高档次,适用行邮税将加重税收负担。